逆全球化时代的宏观经济新平衡

- 默认

- 中

- 大

- 特大

- 宋体

- 黑体

- 雅黑

- 楷体

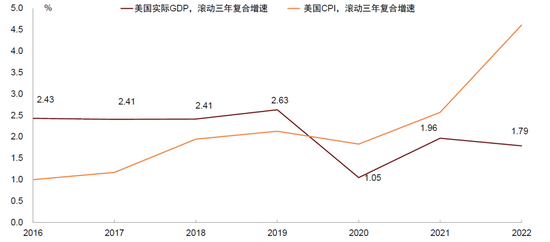

调整的差异还与不同经济体所处的周期阶段有关。美国经济处在金融周期上行阶段,总需求增长较快,中国处在金融周期下行阶段,总需求增长较慢。同时,各国所采取的宏观政策也有差别,在应对疫情方面,美国财政扩张对需求的刺激力度大,而中国财政扩张力度有限。综上,中国的调整更多体现为需求不足,而美国更多体现为供给不足。当前,有观点认为人工智能等因素提升了美国的供给能力[8],是美国经济韧性的来源,这在股票价格所隐含的乐观预期上有所体现。但从宏观层面来看,疫后三年美国经济增长比疫情前的趋势低,而通胀明显上升,显示美国经济供给改善有限(图表1)。

图表1:美国经济增速放缓、通胀上行,显示供给改善有限

资料来源:Haver,中金公司研究部

上述差异的一个传导载体是中美利率分化,虽然人民币名义利率低于美元利率,但实际利率则是中国高于美国(图表2)。中国的实际利率较高,和股市较高的风险溢价是一致的,反映经济主体对未来预期较弱,对国内需求有抑制作用,较低的实际利率对美国的国内需求有提振作用(图表2)。当然,实际利率也反映货币政策操作的影响。美联储在通胀上升的早期政策反应滞后,导致实际利率大幅下行,后面的加息使得实际利率显著上升,但和疫情之前比较现在的水平仍不算高,市场关心的问题是美联储是否继续加息或者维持较高的名义利率多长时间。中国的实际利率处在过去10多年的较高水平,市场关心的问题是中国央行是否继续降息,降多少。对中国名义利率下降的一个约束是中美利差对汇率的影响,人民币对美元汇率贬值在金融渠道有紧缩信用的作用(反映企业部门的美元债务),加剧内部需求不足,即使在贸易渠道,也不是贬值促进外需那么简单。同时,作为全球最大的两个经济体,虽然美国有国际储备货币的优势,但中国是最大的制造业中心,两国之间货币条件通过实体(贸易)渠道是相互有影响的。

图表2:美国实际利率近期明显上升,但仍低于中国的实际利率

标题回顾:逆全球化时代的宏观经济新平衡

![巨乳萌妹玛鲁娜超短裙盖不住挺翘丰臀[50P] 五月春色深爱网](/d/file/tupian/meinv/2019-02-23/e68f7f4d9f6fff66ea6bed16059b119e.jpg)

曹云金和《爱神箭》

曹云金和《爱神箭》 《我的极品女神》性

《我的极品女神》性 纯爱电影《错了性别

纯爱电影《错了性别 钟丽缇《人鱼传说》

钟丽缇《人鱼传说》 《女医明妃传》伯颜

《女医明妃传》伯颜 《爱人的谎言》童四

《爱人的谎言》童四